投資にはレバレッジがつきものですが、投資になれていない人が聞くと「リスクが増大して怖い」というイメージがあるようです。

確かに、レバレッジをかけるとリスクが増えるのは事実なのですが、きちんとリスクコントロールをして行えば、安全に大きな利益を増やすチャンスを得ることが出来るのです。

そこで、今回は不動産投資におけるレバレッジと、正しいリスクの考え方を紹介します。

レバレッジとは

投資を行っている人なら、レバレッジという言葉を、一度は耳にしたことがあるかと思います。レバレッジというのは、日本語でいうと「テコ」のことで、小さい力で大きなものを動かせるイメージの言葉です。

株式投資や先物投資などでも、信用取引などを行うことで、自己資金の何倍もの売買を行うことが出来るように、不動産投資でもローンを使うことで、少ない自己資金で大きなお金を動かすことが出来ます。

ここまでは、基礎的なお話ですので、ご存知の方も多いかと思います。少しのお金で大きなお金を動かせるので、うまくいったときの利益も大きくなりますから、レバレッジを大きくしたいと思うのが人情というものですね。

不動産投資で最もレバレッジが大きくなる状態というのは、フルローンでの物件購入になるかと思います。ただし、ダメだったときの損失も大きくなりますので、実は注意も必要です。

今回はこの辺の、レバレッジを使う場合、どんなときに、どれくらいまでなら危険ではないのかについて解説していきたいと思います。

レバレッジ効果をシミュレーションしてみる

まずはこの記事におけるレバレッジの定義をしておきたいと思います。

1000万円の物件を自己資金100万円で購入した場合を10倍、自己資金が500万円なら2倍のレバレッジということにします。物件価格を自己資金で割った値ですね。

それでは、次の条件で不動産投資を行った場合について考えてみたいと思います。

レバレッジ2倍:1000万円の物件を自己資金50%で購入。借入は500万円。

レバレッジ20倍:1000万円の物件を自己資金5%で購入。借入は950万円。

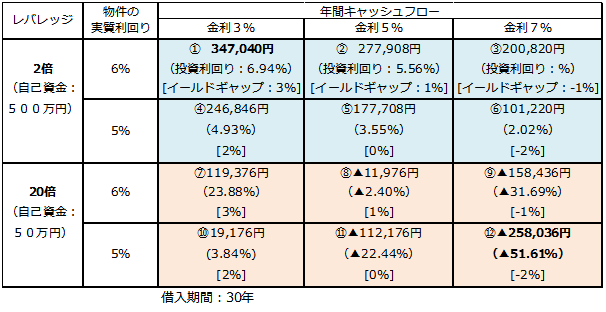

また、物件の実質利回りを5%、6%、金利を3%、5%と変化させた場合で、キャッシュフローがどのように変化するかをシミュレーションしてみたいと思います。

(※表中のイールドギャップというのは、物件利回りと借入金利の差のことです。詳しくは【貯金とマンション投資 今はどっちがいいの?】で解説していますので、参考にしてみてください。また、投資利回りは、自己資金に対するキャッシュフローの比率を表しています。)

まず見てほしいのは、もっともキャッシュフローが大きいのは、レバレッジの少ない①の時だということです。レバレッジが低いほうが収入が大きいというのはちょっと意外ですね。

これは、株式投資と違い、不動産投資でレバレッジを使う場合は、銀行への金利の支払いが発生するため、レバレッジをかけて運用資金を大きくしたとしても、金利の支払いも大きくなってしまうからです。

不動産投資では、レバレッジをかけてもかけなくても、物件から入ってくる家賃は一定のため、銀行への返済額が大きい段階では、手取りの収入は少なくなってしまいます。最終的に家賃収入が最大化するのは、ローンの支払いが終わる10年、20年先の話となります。

つまり、手元に残るキャッシュフローは、全額現金で購入したレバレッジゼロの場合がもっとも大きくなります。

では、レバレッジをかける意味がないのかというと、そうではありません。キャッシュフローがプラスであれば、ローンの返済を全て他人が支払ってくれていることになるので、他人のお金を自分の資産に変換している状態になります。見えないところで資産が増えているイメージですね。

負のレバレッジ効果が出る条件

ただし、ここで一番注意したいのは、レバレッジをかけているときに、キャッシュフローがマイナスになってしまう場合です。

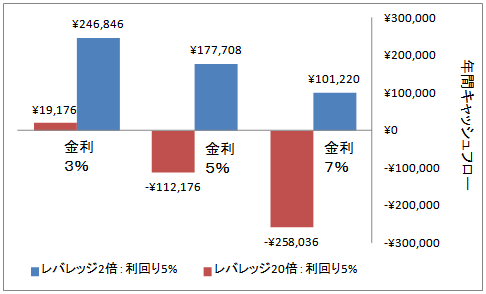

金利が上昇した場合や、物件の家賃下落で、利回りが下がってしまった場合は、レバレッジをかけているほど、キャッシュフローが大きくマイナスになってしまいます。レバレッジが逆方向にかかってしまうということです。

表中の⑫や上図の赤棒がそれらを表しています。レバレッジを大きくかけていた場合、年間で258,036円もの赤字となってしまいます。これを2件、3件と所有していた場合には、大変なことになってしまいます。

不動産投資で失敗する原因の大半は、レバレッジを大きくかけていたのに、見込んだ利回りを達成できなくなってしまうことです。その結果、キャッシュフローがマイナスになって、返済が出来なくなる債務超過の状態に陥ってしまうのです。

特にこれからの時代は金利の上昇によって、返済額が増加することで、キャッシュフローがマイナスになってしまうということも考慮して、不動産投資を行うかどうか判断する必要があります。

レバレッジを安全にかける方法

上表の中にイールドギャップを示していますが、不動産投資では、物件の利回りと、借入金利の差である、イールドギャップが大きいほど、レバレッジの効果が大きくなります。金利が上昇しても問題無いほどのイールドギャップ(2%以上)を取れていれば、レバレッジを大きくかけても、比較的安全に不動産投資を行うことも出来ます。

ただ、金利が8%になっても、イールドギャップが2%以上ということは、物件の利回りは10%以上というのが条件になってしまいます。訳あり物件で無い限り、こういった物件は、都内や人気のある地方都市の中心的エリアで見つけることは、宝くじに当たるような確率になってしまいます。

現実的には、数倍程度の適度なレバレッジをかけつつ、東京都内の駅近物件などを地道に購入していくことが、リスクを最低限に抑えつつ、定年までに資産形成できる安全で着実な投資法だという事になるかと思います。

まとめ

今回は、不動産投資におけるレバレッジについて詳しく見てきました。内容は、

【レバレッジとは】

【レバレッジ効果のシミュレーション】

【負のレバレッジ効果】

【レバレッジを安全にかけるには】

でした。

レバレッジが高いと、数字上の効率はよいが、キャッシュフローはレバレッジが小さいほうが多いということは、あまり語られないので注意をしておくと良いかと思います。

レバレッジは計算上の数字ですので、そこにあまりこだわらず、参考程度にしておくべきです。

まず見るべきは、キャッシュフローの大きさです。レバレッジが大きいことを喜ばず、リスクも同じように大きくなっていることを直視しておかないと、バランスの取れた不動産投資をおこなうことは出来ないということですね。

レバレッジを使う場合は、物件の利回り、借入の金利、借入のバランスを考えて、リスクの少ない不動産投資を行うようにしましょう。

投資用物件を高く売るために

-

リガイド

リガイドは、投資用物件の査定に強い一括査定サービスです。

賃貸人が入居中の場合でも、空室の場合でも、すぐに結果を知ることができます。

高値で買取りしてくれる業者もいますが、気に入らなければ査定のみの利用でも問題ありません。

査定は簡単な項目を入力するだけなので、1分程度で完了します。

投資用物件紹介サービス(無料相談も)

不動産投資ガイドWEBでは、不動産投資のプロと提携して、優良な未公開物件の紹介サービス(無料)を行っています。

良い物件が見つからない、初めての不動産投資で、どんな物件が良いのか分からないといった場合などにご利用ください。

東京の中古ワンルームマンションから地方都市の一棟物件まで、ご希望に沿った案件を提案しています。