今回の不動産投資シミュレーションでは、過去の記事【不動産投資の借り入れについて】で解説した借り入れのポイントを踏まえつつ、50代の方が不動産投資を始めて、定年までの短い期間でいかに効率よく資産を増やすかをポイントに考えていきます。

目次

50代のシミュレーションの条件

まず、今回のシミュレーションの条件ですが、

職業:サラリーマン

年齢:50歳

年収:1000万円

自己資金:1600万円

物件:築10年、1500万円/戸、実質利回り5.5%

返済期間:10年

繰り上げ返済に使える資金:50万円/年

(計算を簡単にするため、諸費用は無視します)

と設定します。

50代の場合、定年までの期間が約10年となるので、初期段階でのローン期間は10年以下を目指します。

この場合は、自己資金を多めに入れることで、安全性とスピードを確保する形にします。また、繰り上げ返済も活用して、なるべくスピードを上げて投資を行っていく必要があります。

1600万円の自己資金の使い方として、2つのパターンを考えてみます。

【1】1600万円の物件を1件、現金で購入する。

メリット

⇒債務リスクがゼロ

デメリット

⇒1件しかないので、空室になると収入がゼロになる。

⇒投資効率が低い。

⇒最終的な収入が少ない。

【2】1500万円の物件を2件買い、800万円ずつで、合計1600万円を頭金にする。

(今回は返済期間が短く、毎月の返済額が大きくなるので、物件数を初期段階で増やしすぎると、キャッシュ・フローに余裕がなくなるため、2件としています)

メリット

⇒1件が空室になっても、もう1件の収入があるため空室リスクが低い。

⇒同じ資金で2倍の資産を運用するため、現金で1件買う場合より投資効率が高い。

⇒最終的な家賃収入が2倍になる。

デメリット

⇒返済期間が短いので、返済額が大きく、返済完了までは、キャッシュフローが少ない(金利上昇に弱い)

【40代から不動産投資を行う場合のシミュレーション】でも解説したように、不動産投資は、資産を構築するのに時間のかかる投資ですが、自己資金を多めに入れることで、その期間を短縮することが出来ます。

今回は1600万円の自己資金を投入することを前提としていますので、【2】の場合でも、債務比率は50%に抑えられるため、かなり安定した賃貸経営が可能です。

今回は、2件から始めて、最終的に定年までにどれくらいの資産を築くことが出来るのかをシミュレーションしていきます。

頭金を320万円ずつ使い、1000万円の物件を5件買うことも可能ですが、50代になると、定年までの期間が10年以下と短いため、返済期間も10年以下になり、初期段階でのキャッシュフローが一件あたり2万円の赤字となってしまうため、現実的ではありません。

ですので、今回の様に返済期間を短くしなければならない場合は、頭金(自己資金)の比率を高めておかなければなりません。

つまり、初期段階では、物件数を抑えて、自己資金比率を高めておくのがリスクを下げるコツとなります。

焦って一気に買うようなことはおすすめできません。10年しかありませんが、後々、物件を増やすことも可能ですので、焦らずに行きたいところです。

買ってそのままの場合

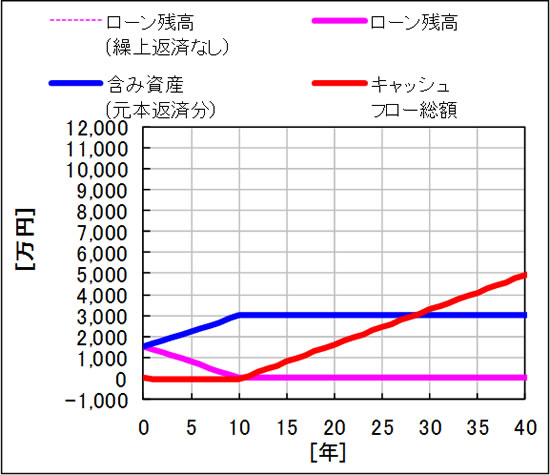

はじめに、1600万円を使って2件の物件を買い、繰り上げ返済を行わず、持ち続けた場合のシミュレーションを行います。

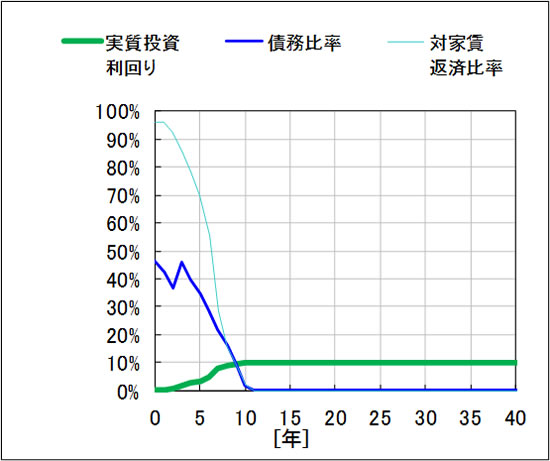

表は3つありますが、それぞれの指標は、グラフに書いてある通りです。

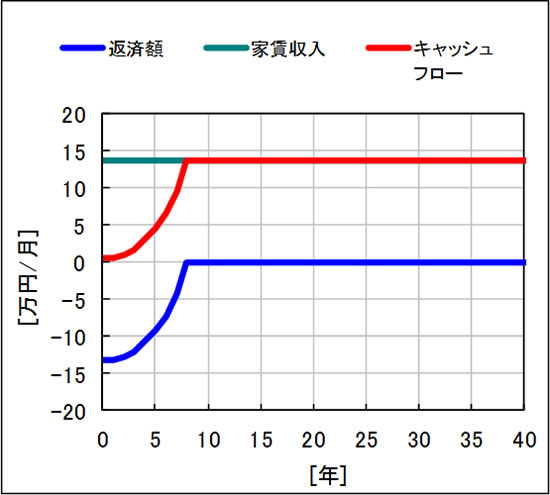

10年後に返済が完了して、返済に回していた家賃収入(137、500円)がそのまま自分の収入となります(表1-2)。

今回は初期段階でも、債務の比率は高くない(表1-3)ので、金利の上昇には強いのですが、家賃収入に対する、家賃の下落のリスクなどには強い状態です。

しかし、老後に必要な資金として、家賃収入だけで15万円以上を目標とした場合、物件数が足りません。

ちなみに債務の比率は借り入れの40%以下が理想ですが、今回の場合は、そこまで行くには、3年ほどしかかかりません(表1-3)。

表1-1

表1-2

表1-3

次のシミュレーションでは、毎年自己資金で繰り上げ返済を行うことで、資産形成のスピードがどれくらい上がるかを見てみます。

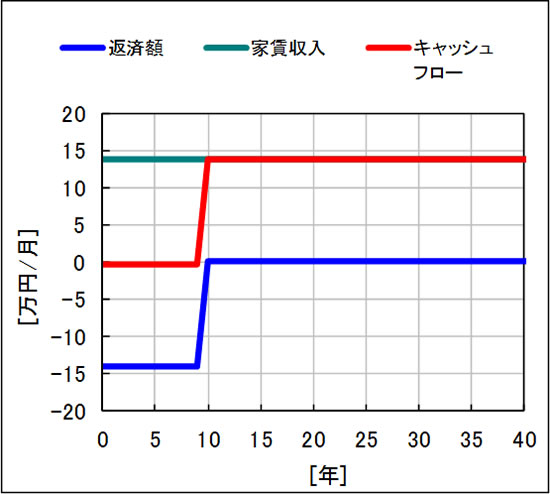

自己資金での繰り上げ返済を10年おこなった場合

繰り上げ返済の条件

・返済終了までは自己資金50万円とたまった家賃収入で毎年繰り上げ返済

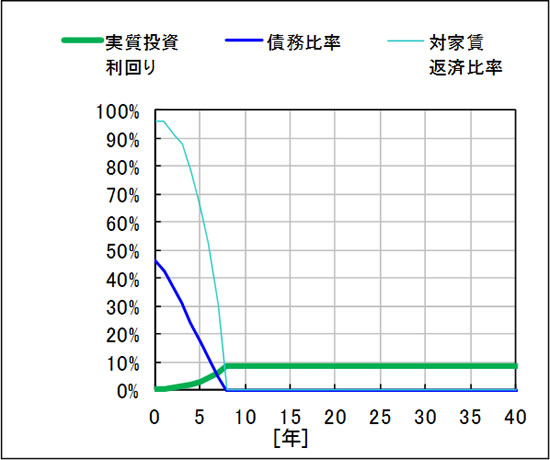

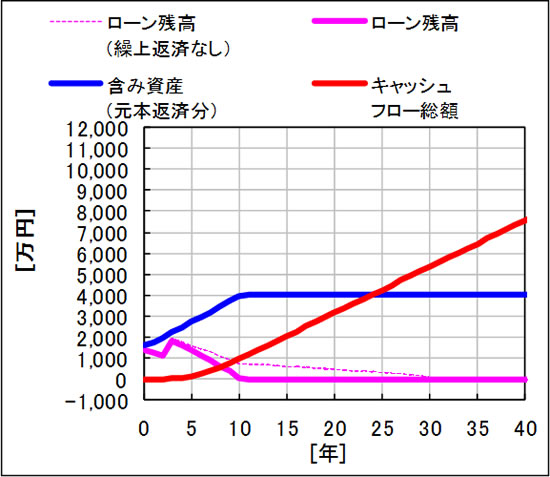

繰り上げ返済を行う事によって、債務比率が40%以下になる期間は2年以下となります。(表2-3)。

返済期間は最終的には7年半に短縮され、50才から始めたとすると、57才で毎月13万7千円程度のキャッシュフロー(手元に残る現金)を得ることが出来る状態になります。

自己資金の金額は、買ってそのままの場合に比べて330万円ほど多くなるのですが、20年後のキャッシュフローの総額は、700万円ほど増えるので、370万円ほど利益が増えるという事になります。(表2-1 赤線)

表2-1

表2-2

表2-3

「老後は毎月いくら必要?」で解説したように、豊かな老後を過ごすためには、年金の他に毎月15万円の収入が必要となりますので、このままでは若干収入が足りません。

また、家賃が値下がりするリスクや空室のリスクもあるので、物件数はもう少し増やしておく方が安心です。

次のシミュレーションでは、債務比率をあまり悪化させない状態で、物件数を増やし、老後資金に必要十分な金額の家賃収入を得るためのシミュレーションをしてみます。

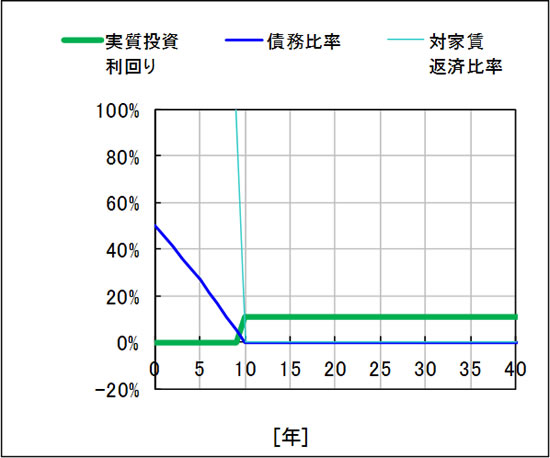

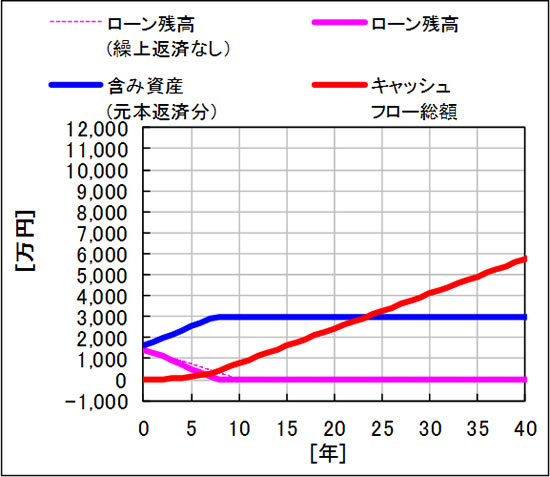

自己資金繰り上げ返済をしながら、3年後に一件購入

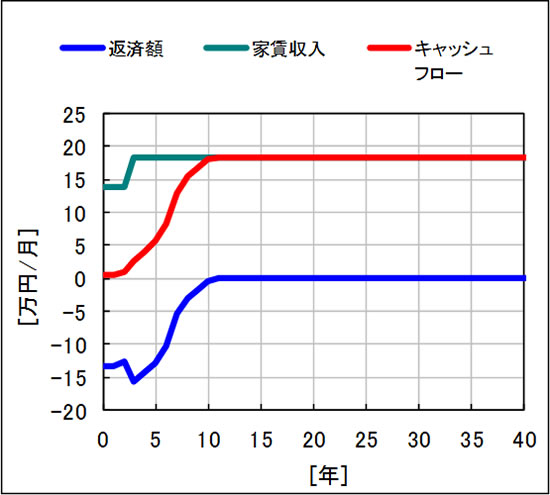

繰り上げ返済の条件は、先ほどのシミュレーションと同じですが、3年目に1件1000万円の物件を頭金100万円、返済期間30年、金利2.5%のローンで購入します。

返済期間を長く設定するのは、返済額を減らし、キャッシュフローを確保するためです。繰り上げ返済を行うことで、最終的な返済期間は短くなります。

したがって、繰り上げ返済を前提とする場合は、初期段階で無理をして期間の短いローンを組むべきではありません。

件数を増やす事により、ローンの残高は増えてしまいますが(表3-1)、返済比率的には、50%以下を維持(表3-3)できるので、安定した不動産投資を行うことが出来ます。

また、最終的なキャッシュフローは18万円程度(表3-2)となり、老後の資金として必要な金額を確保することが出来ます。

全ての返済を終了するのは、10年1ヶ月後ですので、50才から始めたとすると、60才と1ヶ月で4000万円分の資産を形成出来る形となります。

ちなみに使った自己資金は合計で2200万円です。この2200万円は、現金が不動産という資産に形を変えたものとも考えられるので、なくなったわけではなく、物件を売れば大部分は戻ってくるお金です。

この2200万円で、毎月約18万円、毎年216万円の収入が発生しますので、投資利回りは、9.8%程度となります。

(実際は家賃の下落や金利の上昇、固定資産税の支払い、その他の突発的な費用などで、返済完了の年数や最終的な収入は変動しますので、少し余裕を持った時間と資金の設計をしておく必要があります。)

表3-1

表3-2

表3-3

自己資金1600万円、自己資金で毎年50万円ずつの返済を行うという形をとることで、50才から不動産投資を始めたとしても、老後に必要な資産を構築することが出来るかと思います。

ただ、自己資金が少ない場合は、時間がもう少しかかるため、65才までは働くことを前提に不動産投資を始める必要も出てくるかもしれません。

不動産投資は、大きな資産を作ることが出来ますが、時間のかかる投資です。

逆に言うと、時間を掛けたくないという場合は、多めの自己資金が必要になってきてしまいます。

自己資金を少なくしたいという場合は、なるべく早い時期に始めることで投資効率を高めることが出来ますので、できるだけ速い時期に始めるということを前提に考えてほしいと思います。

ただ、急いで焦ってしまうと失敗した場合のリスクは大きいものでもありますので、しっかりとこのサイトで勉強をしてから、不動産投資に取り組んでみてください。

投資用物件を高く売るために

-

リガイド

リガイドは、投資用物件の査定に強い一括査定サービスです。

賃貸人が入居中の場合でも、空室の場合でも、すぐに結果を知ることができます。

高値で買取りしてくれる業者もいますが、気に入らなければ査定のみの利用でも問題ありません。

査定は簡単な項目を入力するだけなので、1分程度で完了します。

投資用物件紹介サービス(無料相談も)

不動産投資ガイドWEBでは、不動産投資のプロと提携して、優良な未公開物件の紹介サービス(無料)を行っています。

良い物件が見つからない、初めての不動産投資で、どんな物件が良いのか分からないといった場合などにご利用ください。

東京の中古ワンルームマンションから地方都市の一棟物件まで、ご希望に沿った案件を提案しています。